Page de garde

Coordonnées postales

Si vos coordonnées postales ont changé, mentionnez les nouvelles et indiquez ce changement sous la rubrique "Observations".

Élection de domicile

En principe, toute communication est faite au domicile de votre association/fondation. Toutefois, si vous désirez que notre département envoie d’une manière permanente tous les courriers à une autre adresse (ex : au domicile d'un mandataire), il est nécessaire que vous en informiez le service du registre fiscal.

La déclaration d’élection de domicile doit être expressément acceptée par votre association/fondation et par l'élu (ex : fiduciaire, avocat, notaire, etc.). Elle restera en vigueur tant qu’elle n’aura pas été formellement révoquée par l’une ou l’autre des parties.

Le formulaire d’élection de domicile est disponible sur le logiciel GeTaxPM, sur Internet (https://www.ge.ch/document/election-domicile-entreprises-personnes-morales) ou sur demande (soit par téléphone au 022 327 54 74, soit à la réception de l’Hôtel des finances).

N° de contribuable

Indiquez le numéro de contribuable que notre administration a attribué à votre association/fondation et qui figure sur le document "Vos identifiants pour la déclaration fiscale PM 2023". Ce numéro est à utiliser lors de tout échange de correspondance avec notre administration afin de faciliter l’identification de votre association/fondation par nos différents services.

Code déclaration

Indiquez le code déclaration qui figure sur le document "Vos identifiants pour la déclaration fiscale PM 2023".

Nom

Indiquez le nom de votre association/fondation valable à la fin de l’exercice commercial (période fiscale) 2023.

Si votre association/fondation n’est pas inscrite au RC et que son nom a changé, indiquez le nom valable à la fin de l’exercice commercial (période fiscale) 2023 et signalez cette modification sous la rubrique "Observations".

Siège principal

Indiquez le siège principal de votre association/fondation valable à la fin de l’exercice commercial (période fiscale) 2023.

Si votre association/fondation n’est pas inscrite au RC et que son siège principal a changé, indiquez le siège principal valable à la fin de l’exercice commercial (période fiscale) 2023:

- le pays si le siège principal est à l’étranger;

- le canton si le siège principal est en Suisse mais hors du canton de Genève;

- ou la commune si le siège principal est dans le canton de Genève.

Veuillez alors signaler cette modification sous la rubrique "Observations".

Fors d’imposition secondaires et/ou spéciaux

Indiquez si votre association/fondation a des fors d’imposition secondaires et/ou spéciaux (entreprises, établissements stables - succursales, etc. -, immeubles) à l’étranger, en Suisse et/ou dans le canton de Genève.

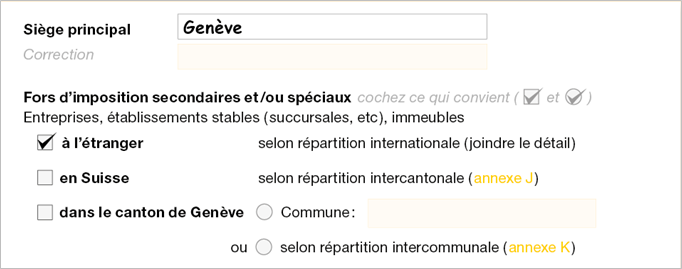

Fors d’imposition secondaires et/ou spéciaux à l’étranger

Cochez la case "à l’étranger" si votre association/fondation a des fors d’imposition secondaires et/ou spéciaux situés à l’étranger.

|

Exemple |

|

Association/fondation avec siège dans le canton de Genève (commune de Genève) et établissement stable à Boston, MA (États-Unis). |

|

|

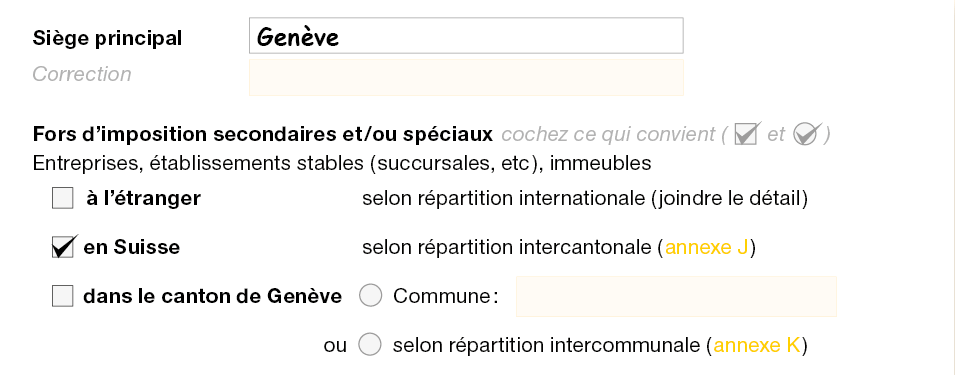

Fors d’imposition secondaires et/ou spéciaux en Suisse

Cochez la case "en Suisse" si votre association/fondation a des fors d’imposition secondaires et/ou spéciaux situés en Suisse.

|

Exemple |

|

Association/fondation avec siège dans le canton de Genève (commune de Genève) et établissements stables dans les cantons de Zurich et du Tessin. |

|

|

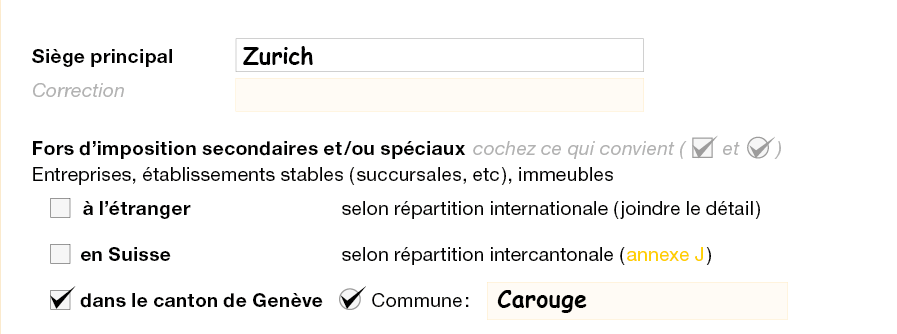

Fors d’imposition secondaires et/ou spéciaux dans le canton de Genève

Cochez les cases "dans le canton de Genève" et "Commune" si votre association/fondation a son siège hors du canton de Genève et qu’elle n’a qu’un seul for d’imposition secondaire ou spécial dans le canton de Genève. Indiquez la commune du for d’imposition secondaire ou spécial situé dans le canton de Genève dans la case prévue à cet effet.

|

Exemple |

|

Association/fondation avec siège dans le canton de Zurich et établissement stable dans le canton de Genève (commune de Carouge). |

|

|

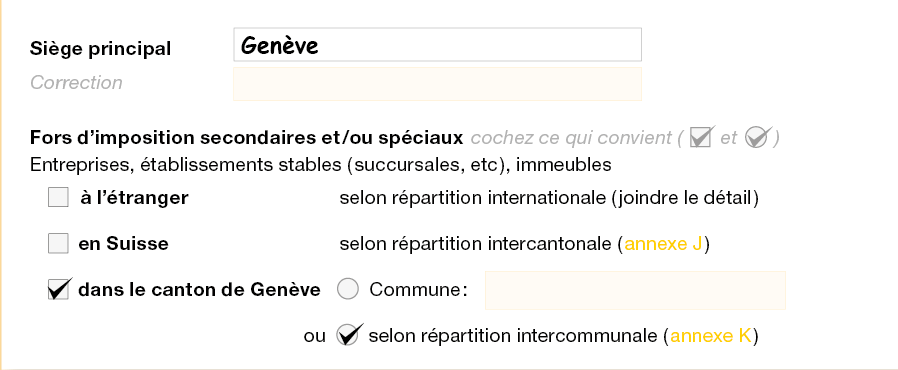

Cochez les cases "dans le canton de Genève" et "selon répartition intercommunale" si votre association/fondation a un seul for d’imposition secondaire ou spécial dans le canton de Genève et que le siège se situe dans le canton de Genève ou si votre association/fondation a plusieurs fors d’imposition secondaires et/ou spéciaux situés dans le canton de Genève.

|

Exemple |

|

Association/fondation avec siège dans le canton de Genève (commune de Genève) et établissement stable dans la commune de Carouge. |

|

|

But

Si votre association/fondation est inscrite au RC, il est inutile de compléter cette rubrique.

Si votre association/fondation n’est pas inscrite au RC et que son but a changé, indiquez le but valable à la fin de l’exercice commercial (période fiscale) 2023.

Date de la constitution

Indiquez la date à laquelle votre association/fondation a été constituée (par acte passé en la forme authentique ou autre). Cette date n’est à indiquer que lors de l’année de la création de l’association/fondation.

Date de l’inscription au Registre du commerce de Genève ou du début d’activité à Genève

Cette date est en principe déterminante pour fixer le début de l’assujettissement de votre association/fondation à l’impôt cantonal et communal ainsi qu’à l’impôt fédéral direct ou pour fixer les éléments imposables soumis à l’impôt cantonal et communal si son siège est en dehors du canton.

Durée de l’exercice commercial (période fiscale)

Indiquez les dates de début et fin de l’exercice commercial (période fiscale) qui figurent sur le document "Vos identifiants pour la déclaration fiscale PM 2023". Si ces dates ne sont pas correctes, veuillez alors indiquer ici les dates effectives de l’exercice commercial.

Comptes établis en monnaie étrangère

Si votre association/fondation établit ses comptes annuels en monnaie étrangère conformément à l'art. 958d al. 3 CO, la déclaration doit être remplie dans la monnaie étrangère en question. Le logiciel GeTaxPM offre cette possibilité en renseignant la monnaie de présentation. Par la suite, lors de la notification des décisions de taxation, vous recevrez les avis de taxation en monnaie étrangère. Les bordereaux d’impôts seront établis exclusivement en francs suisses.

En application des dispositions des articles 80 al. 1bis LIFD et 31 al. 3bis et 5 LHID, le taux de change moyen (vente) sera utilisé pour la conversion du bénéfice imposable et le taux de change de clôture (vente) pour la conversion du capital propre imposable.

Dès le 1er janvier 2023, ce sont les taux de change (vente) de l'Office fédéral de la douane et de la sécurité des frontières (OFDF) qui s'appliquent en l'espèce.